IRの力で企業価値向上に貢献する ジェイ・フェニックス・リサーチ株式会社

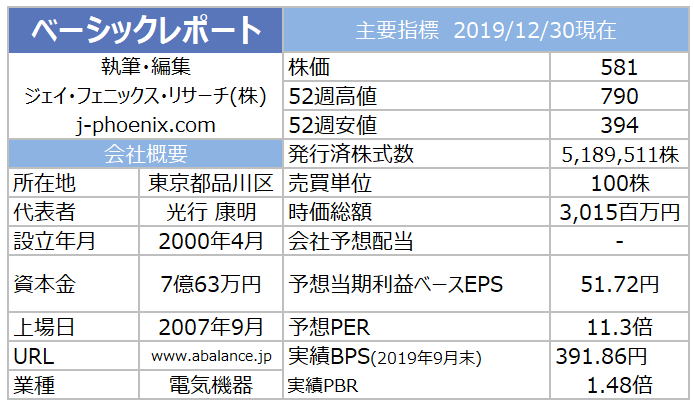

GCC経営分析レポート「Abalance株式会社」

アジア圏における再生エネルギーグローバル企業への進化

本レポートは、Growth(売上成長)、Connection(人・事業のつながりの改善=資本の利益率向上)、Confidence(信頼向上=事業リスク低下)の3要素を重視する「GCC経営™」*aの視点で企業価値分析を行う。

*aジェイ・フェニックス・リサーチが登録商標申請中。企業価値の概念をわかりやすい言葉で体系化。

グリーンエネルギー事業が主力

Abalance株式会社(以下、「Abalance」)は、2000年に企業向けソフトウェアの開発販売を目的とするIT会社として設立された。その後、2011年に建設機械販売と太陽光発電事業(グリーンエネルギー事業)を手掛けるWWB株式会社を子会社化し、現在はグリーンエネルギー事業が売上高、利益の大半を占める。太陽発電事業に関するバリューチェーンをワンストップで提供可能なことが最大の特徴である。また、経営トップ層が持つ豊富な人材ネットワークを生かしたグローバル化や買収・再編より短期間に事業内容を変更してきた経営力も注目される。

「アジア圏における再生エネルギーグローバル企業」を目指す

Abalanceは、「アジア圏における再生エネルギーグローバル企業」を目指し、3ステップの事業展開を進めている。第一が、FITによる設備認定済の太陽光発電所の自社保有拡大による安定収益の確保である。現在10MW程度の発電力の太陽光発電所を自社保有しているが、2021年6月期までに、売却対象も含めた開発案件が50MWあり、これからFIT*bが今後20年近く適用されることから、大きなアップサイドが期待できる。10MWと50MWの合計60MWは、上場企業であれば、バイオマス発電で著名なエフオン(東証一部9514、時価総額162億円、12月30日時点)の2022年6月期における発電力の75%程度に相当する。第二が、蓄電池やソーラーパネルの自社提供力の向上や風力やバイオマスも含めた長期的な視点での総合力の強化、第三が、アジアの再生エネルギー市場への進出の加速、である。

GCC経営TMの視点で見た株主価値:2.6倍のアップサイドの可能性

Growth:2020年6月期までに開発中である50MWの太陽光発電所による収益貢献が確実に見込め、長期的には、アジアを中心にグローバル化が期待できる。Connection:ソリューション力の高度化、調達コストの抑制・軽減、オペレーション・資本効率化が期待できる。Confidence: FIT設備認定済の太陽光発電所の自社保有の拡大による信用力の向上が期待できる。以上の前提をベースに超過利潤分析*cや、類似会社分析をベースに株主価値を試算した。その結果、株主価値は、保守的に見ても、現状の時価総額30億円の約2.6倍の77億円とされ、47億円のギャップがあると推計された。ギャップが2-3年で解消されるのであれば魅力的なアップサイドがあるといえよう。

レポートの詳細については以下のリンクをご参照ください。

https://j-phoenix.com/wp-content/uploads/2018/10/3856_abalance_JPR_AnalystReport_webupload.pdf

合わせて読まれている記事

- 株主価値増大に直結する人的資本価値の最大化SaaSのご提案

2023-03-26 - 非財務情報セミナー~経営と開示の方向性 ダイジェスト版

- 2大学3研究室とマツダが連携、微細藻類を高性能化

- GCC経営のフレームワークと 経営デザインシートの融合

- 2週間で作成可能なレポートがストップ高を生む秘訣

2023-03-24 - Transforming Employees & Students into Highly Self-Aware “Professional Employees & Mini-CEOs” in a 3-Hour Training

- 屈指の高収益企業コーセル(証券コード6905)の秘密

- CRM 業界における割安株の分析